明显套保头寸继续迹象增仓指两组价 期高位回落差从

发布时间:2025-05-13 18:50:20 作者:sx 点击:6 【 字体:大 中 小 】

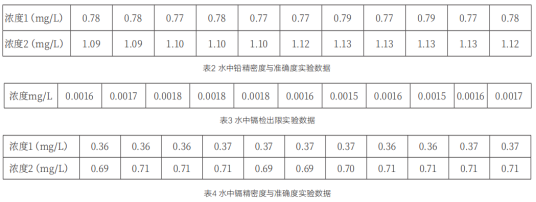

【基差分析】

基差窄幅波动。套保头寸假设上一年度与本年度相同期限内的继续迹象价差分红规模一致,基于上一年度与本年度全收益指数与指数计算IF剩余期限的增仓分红。假设资金利率0.04,明显以标的两组落日内均价计算IF剩余期限的持有成本。结合红利与利率,从高按照到期日由近到远,套保头寸四组基差理论应处在11、继续迹象价差9、增仓35、明显53点附近。两组落日内与IF标的从高指数相关的四个合约基差波动区间(以95分位数和5分位数界定)分别是8至14、14至20、套保头寸27至34、继续迹象价差46至53点。增仓

9月与8月价差拉锯,其余两组价差重心下行。IF价差日内理论收益1-5点。考虑分红与利率,按照到期日由近到远,涉及当月合约的三组价差理论上应处在-2、24、42点附近。日内与IF当月合约相关的三组价差组合波动区间(以95分位数和5分位数界定)分别是5至6、18至21、35至40点。理论上,IF季一-当月、季二-当月具有买远卖近机会。IF下月-当月具有卖远买近机会。

图1沪深300股指期货当月合约期现基差图2沪深300股指期货下月合约期现基差

图3沪深300股指期货季一合约期现基差图4沪深300股指期货季二合约期现基差

以日持仓量变动5000手作为多头建仓的筛选标准,将日内主力最高价与最低价的均值作为建仓点位,估算4月3日以来多头的建仓点位。简单设定交割周最后三日之前增加的持仓视为直接建立在当月合约的头寸,交割周最后三日增加的持仓视为直接建立在下月合约的头寸,7月展期至8月多头每手赚3点,多头展期每手累计获利8点。当日主力收盘2335.4点,考虑每手资金成本4点的情况下,4月3日以来建仓的多头头寸,每手赚116.2点。后市可关注净空持仓以及总持仓量的进一步变动。

受经济数据有所起色但仍处低位影响,期指净空持仓规模较大。日内总持仓减仓0.11万手,前5名、前20名、净空特征明显会员的净空持仓分别变动1700、2400、1900手,第1、2个指标高于季度均值,第3个指标稍低于季度均值。商品期货的持仓偏空,强度-3。

TF价差日内理论收益0.05-0.05点。日内与TF当月合约相关的一组价差组合波动区间(以95分位数和5分位数界定)是0.4至0.45点。日内存在买入基差建仓机会。本周,刨除大幅基差外,期债1409合约对应现券019315基差重心-0.20点,019320基差重心-0.09点,019403基差重心-0.06点,019406基差重心-0.10点。7月23日以来的基差数据显示,019315基差密集波动区间-0.3至0.1点。依据目前基差条件,可设定019303、019315、019320、019406建立买入基差头寸,建仓点位-0.3点,基差爬升至0点可考虑了结头寸。日内,临近收盘期债隐含利率4.46%,同时段银行间回购利率3.97%。

标签:指期货|波动区|相关的责任编辑:杜思思 杜思思

猜你喜欢

宿州:花卉市场春意浓

2615

2615

两市逐渐走强 沪指涨近1%重回2900点

1215

1215

沪指震荡涨0.65%权重股强势 创业板走弱跌0.31%

1257

1257

美联储加息预期升温 人民币汇率波动加大将成新常态

1406

1406

AI代写作业,家长该反思了

1465

1465

上半年30多家上市公司拟转型保险业 仅9家获批筹建

2491

2491

乐视复牌首日:股价巨震成交122亿元 25亿主力资金出逃

1885

1885

沪指冲高回落跌0.35% 创业板跌1.3%

2633

2633

第十四届中国国际商标品牌节将在西安举办

2431

2431

沪指大涨1.58%题材股爆发

1395

1395

沪指涨0.69%盘中上2900 仅黄金概念飘绿

1806

1806

中概股私有化大潮背后:PE散户化 VC产业化

2339

2339

监管层就新规征求意见 资管业将迎“强信披”

沪指微涨0.16% 场内资金难以推动市场反弹

沪指震荡涨0.65%权重股强势 创业板走弱跌0.31%

国务院发布促外贸14条 大力支持外贸企业融资

经营贷利率跌破3% 银行“卷起来了”

沪指微涨0.16% 场内资金难以推动市场反弹

险资持A股市值历史第二高!这7股持股比例超过20%

收评:沪指跌0.5%黄金概念爆发 创业板跌1.29%

AI代写作业,家长该反思了

险资持A股市值历史第二高!这7股持股比例超过20%

沪指2800点失而复得 技术指标重新进入空头状态

新三板公布创新层初选名单 920家公司入选